2019全球分销商营收排名TOP10中,只有三家企业营业收入位于千亿以上规模;美国艾睿电子、安富利公司以1995.27亿元与1346.81亿元分别位于第一、二位;中国台湾大联大控股公司以1173亿元位于第三位。2019全球分销商营收排名TOP10中,中国本土分销商占据一半席位,营收总额达1835.85亿元,占2019全球分销商营业收入比例达到31%。

注:带*数据为预估值;换算汇率为2019年均汇率USD/CNY=6.9

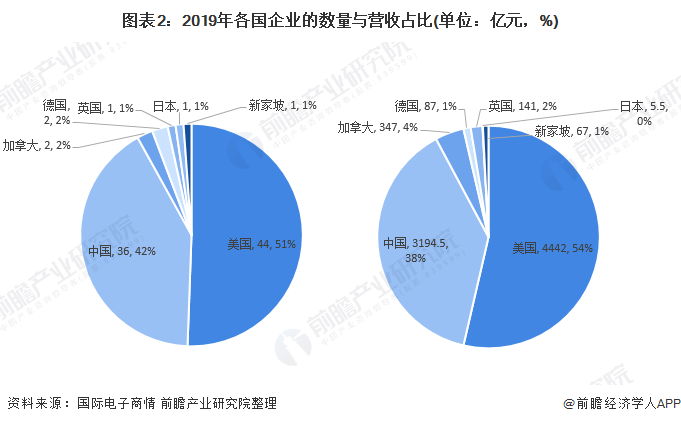

2019全球分销商营收排名TOP86榜单的的86家分销商分别来自美国、中国、加拿大、德国、英国、日本和新加坡。其中,美国和中国占有绝对优势,美国仍然位于首位,企业数量达到44家,营业收入总和达到4442亿元,占比超过一半;中国企业数量和营业收入位于第二位,企业数量达到36家,占比42%,营业收入总额达到3194.5亿元,占比达38%;相较于我国企业数量占比低于美国9个百分点,营业收入占比低于美国企业16个百分点,表明我国企业营收多处有10-50亿较为低水平区间。

具体营收区间方面,在百亿区间和十亿区间里,来自中国大陆的本土分销商分别均占总数的六成左右,其中在10亿至50亿区间的占比更高达70%。千亿区间企业我国仅有一件,为中国台湾地区的大联大公司。百亿区间企业达8家,中小规模的特色分销商逐渐被头部玩家并购整合,未来这一趋势将更加明显。

中国分销商“化危为机”的盈利能力略强

营收增长方面,海外分销商增长总额达55.2亿元,少于减少总额,整体来看,属于负值;反观中国分销商,在36家分销商中,中国同比上升的企业数(12家)虽然少于同比下降的企业数量(14家),但是增长总额达200亿元,多于减少总额100多亿。表明我国分销商“化危为机”的盈利能力较强。

中国分销商产业集中度偏低

产业集中度方面,我国分销商产业集中度偏低。在海外TOP50的榜单中,头部分销商企业的名单较为稳定,2018-2019年,艾睿、安富利、富昌、Allied、贸洋 、儒卓力 6家企业排名不变,海外头部分销商也逐渐通过资源整合等手段,不断扩大商业版图,集中度逐渐提高。而中国TOP36中,除了大联大稳居首位,其余玩家的竞争都异常激烈,排名顺序变动较大,产业集中度偏低。

表明海外分销的行业格局已经成型,产业集中度持续增高;而中国的分销格局尚未稳固,行业企业仍有广阔的发展空间和发展潜力。