导读:机动车检测行业有四个发展阶段:人工阶段、自动化阶段、智能化与网络化阶段和物联网与大数据阶段。我国由于技术发展起步晚,行业发展仍处于第三阶段。发达国家正处于第三阶段,并逐步向第四阶段(物联网和大数据)演进。我国机动车检测技术的整体水平处于行业发展第三阶段(智能化与网络化阶段)的起步时期。

目前我国与发达国家的差距主要体现在:检测系统的控制精度、数据采集分析的准确性,管理系统和测量系统的效率,检测过程的自动化与智能化程度,设备的生产工艺水平等方面均有待提升;联网监管系统覆盖面较窄,联网监管与管理模式仅在部分省级行政区及发达城市运行。面对这些差距,我国需要不断发展物联网和大数据技术,将物联网和大数据技术与汽车检测系统有机融合在一起。此外,检测技术水平和检测人员的能力水平还有待加强,检测

标准和政策还需要进一步优化。

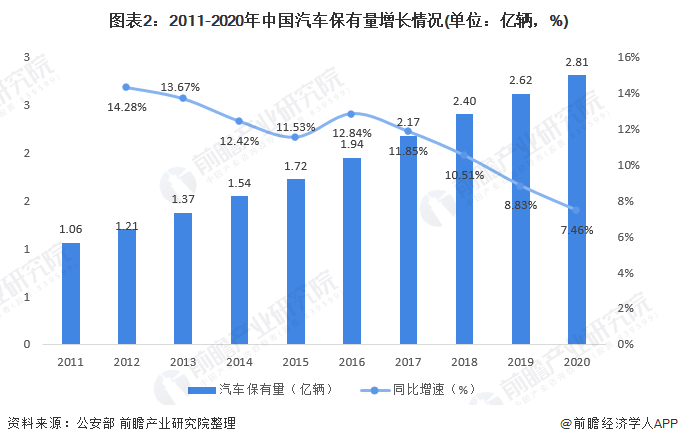

2、汽车保有量逐年增加,汽车检测站负荷过大

近年来,得益于经济快速发展、居民可支配收入的提升、国家政策推动等因素,2011-2020年,我国汽车保有量呈逐年递增趋势。截至2020年末,全国汽车保有量达到2.81亿辆。反映出,我国汽车检测的市场空间逐渐变大。

我国汽车保有量的增加给本就基数较小的汽车检测站增加了更大的工作量,2011年我国共有6224余家检测站,其中约有3024家安检机构、1200余家环检机构和2000余家综检机构。2019-2020年我国约有1.3万家检测站较2011年增长了3倍,且汽车保有量2.6亿,每万辆车对应的检测站数量0.50个。目前,日本、美国和欧洲每万辆汽车拥有的检测站数量分别为3.51家、2.5家和2家。

检测站数量增长不显著,且原先只做一种检测类型的机构逐渐扩展为多种检测并行的检测站,再加上国内每万辆车对应的检测站量远低于国外,工作负荷较高。

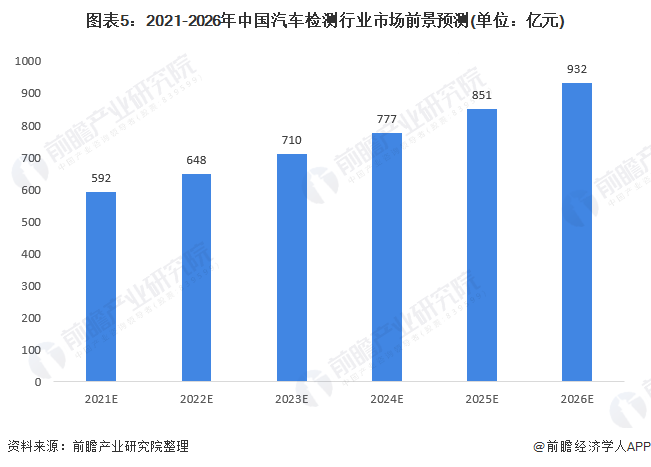

3、政策有望推动行业市场规模破900亿元

我国的汽车检测主要分为在用车强制性车检和非强制性车检。由于法律严格性和目前大众对汽车检测的重视程度还处于上升阶段,导致强制性车检的市场规模大于非强制性车检;但是随着我国二手车市场的扩容以及消费者对汽车安全性的认知完善,我国的非强制性车检的市场规模的增速会加大。新车下线市场也随之每年新车上线数量增加而扩大。

汽车检测市场规模的测算主要由三大类组成:强制性车检市场规模、非强制性车检市场规模和新车检测市场规模;其中强制性车检市场规模的测算逻辑是:根据国家对不同车辆检测规定的次数以及不同车型的汽车保有量和检测均价进行测算;非强制性车检市场规模中二手车占比最大,因此根据二手车的保有量以及不同型号二手车检测的费用进行测算;最后新车检测市场规模是根据新车的产量以及新车检测的均价进行市场规模的测算得出结果;三个部分相加得出整个汽车检测行业市场规模。

2017-2020年,我国汽车检测行业市场规模逐年增加,从2017年的375.99亿元增加到2020年540.42亿元,年复合增长率为12.85%。

从国五到国六,导致检测费用显著提升。这是因为“国六a”于2020年7月1日执行,而比“国六a”更加严格的“国六b”将于2023年7月1日开始执行,相较于“国五”的排放标准大幅度趋严,因此“国六”的校测费用相较于“国五”也有一个显著提升,整体而言,从国五到国六,乘用车费用约增加50%,商用车检测费用增加30%。

从我国汽车保有量的增长来看,我国汽车检测市场空间较大,环保政策趋严以及大众对道路交通安全意识的增加为我国强制性汽车检测行业提供了巨大机遇,以及二手车市场的发展大大挖缺了我国非强制性车检市场的发展潜力;再加上车联网的发展对汽车检测行业的大力促进作用;这给汽车检测行业带来更多的机会。新车上新的趋势也利好,每年上新数量呈现上升趋势。预计未来我国汽车检测行业的市场规模将持续扩大,到2026年将达到900亿元。