导读:集成电路是指采用一定的工艺,将数以亿计的晶体管、三极管、二极管等半导体器件与电阻、电容、电感等基础电子原件连接并集成在小块基板上,然后封装在一个管壳内,成为具备复杂电路功能的一种微型电子器件或部件。封装后的集成电路通常称为芯片。

集成电路产品作为各类电子产品的中枢,已经广泛应用到工业生产和社会生活的各个方面。集成电路行业作为国民经济支柱性行业,其发展程度是一个国家科技发展水平的核心指标之一,影响着社会信息化进程,因此受到各国政府的大力支持。

一、集成电路分类

集成电路主要分为数字集成电路和模拟集成电路,其中数字集成电路主要包括逻辑器件、储存器和微处理器。

二、发展历程

从上世纪70年代半导体产业在美国形成规模以来,半导体产业总共经历了三次产业迁移:第一次是从20世纪80年代开始,由美国本土向日本迁移。第二次是在20世纪90年代到21世纪初,由美国、日本向韩国以及中国台湾迁移。目前,全球正经历半导体产业链的第三次转移,由中国台湾、韩国向中国大陆迁移。集成电路是半导体的核心产品,集成电路产能向中国大陆转移,为中国大陆集成电路行业的发展提供了新的机遇。

三、集成电路行业发展环境

1.政策利好推动行业发展

为推动半导体产业发展,增强产业创新能力和国际竞争力,带动传统产业改造和产品升级换代,进一步促进国民经济持续、快速、健康发展,近年来我国推出了一系列支持半导体产业发展的政策,如《关于加快培育发展制造业优质企业的指导意见》《基础

电子元器件产业发展行动计划(2021-2023年)》《关于扩大战略性新兴产业投资培育壮大新增长点增长极的指导意见》发改高技〔2020〕1409号等产业政策为半导体行业发展提供了良好的政策支持,半导体行业前景光明。

2.经济发展稳中有进

数据显示,2021年前三季度,我国GDP为823131亿元,按不变价格计算,同比增长9.8%,两年平均增长5.2%。分产业看,第一产业增加值为51430亿元,同比增长7.4%;第二产业增加值为320940亿元,同比增长10.6%;第三产业增加值为450761亿元,同比增长9.5%。

数据来源:国家统计局、中商产业研究院整理

3.研发与试验发展经费逐年增加

2020年,全国共投入研究与试验发展(R&D)经费24393.1亿元,比上年增加2249.5亿元,增长10.2%,增速比上年回落2.3个百分点;研究与试验发展(R&D)经费投入强度(与国内生产总值之比)为2.40%,比上年提高0.16个百分点。按研究与试验发展(R&D)人员全时工作量计算的人均经费为46.6万元,比上年增加0.5万元。

数据来源:中商产业研究院数据库

4.集成电路技术分工双模式

根据集成电路设计企业是否自建晶圆制造、封装及测试产线,主要可分为IDM模式和Fabless模式。

IDM公司又被称为垂直整合制造商,主要采用自行设计、制造、封装、测试并销售的经营模式,业务范围覆盖集成电路设计、晶圆制造、封装测试等主要环节。由于该模式对资金实力、技术研发及管理水平要求较高,多为技术、资金实力较强的全球芯片行业巨头,如Intel等。

Fabless模式即为无生产加工线模式,由设计公司负责产品的研发及销售,生产环节则委托Foundry和封装测试企业进行。Fabless模式使得设计公司在资金和规模有限的情况下,集中资源进行研发设计,为集成电路行业的快速发展起到了重要作用。目前,国际上大量知名的集成电路设计企业采用了Fabless模式,如高通、英伟达、AMD等。

四、集成电路行业现状

1.市场规模

我国本土集成电路产业的起步较晚。在国家及地方政府多项政策的支持和指引,国家集成电路产业投资基金和地方专项扶持基金的推动,以及社会各界的共同努力下,我国集成电路产业从无到有,企业创新能力逐步提升,已经在全球半导体市场占据举足轻重的地位。

在市场需求、国家政策的驱动下,中国集成电路产业销售规模迅速增长。据中国半导体行业协会(CSIA)统计,我国集成电路市场规模从2016年的4336亿元增长至2020年的8848亿元。2021年1-9月中国集成电路产业销售额为6858.6亿元,同比增长16.1%。

数据来源:CSIA、中商产业研究院整理

2.产量

集成电路在消费电子、高端制造、网络通讯、家用电器、物联网等诸多领域得到广泛应用,已成为衡量一个国家产业竞争力和综合国力的重要标志之一。数据显示,2020年我国集成电路产量达2612.6亿块,2021年1-10月我国集成电路产量达2975.42亿块,同比增长40.2%。

数据来源:中商产业研究院数据库

3.地区分布

从区域占比来看,2020年华东地区集成电路产量占比达51.6%,西北地区集成电路产量占比达19.6%,华南地区集成电路产量占比达14.3%。前三地区占比高达85.5%。华北、西南产量占比居中位,分别为7.3%、6%。华中、东北产量占比较少,分别为0.7%、0.4%。

数据来源:中商产业研究院数据库

4.细分市场规模

从产业结构上来看,集成电路产业主要可分为集成电路设计、集成电路制造及集成电路封装测试三个部分。近年来,在集成电路行业整体规模得到较大扩张的同时,也推动了设计、制造、封测等子行业的共同发展。除了行业规模显著增长外,集成电路行业的产业结构也不断优化,附加值较高的设计环节销售额成为集成电路产业链中比重最大的环节,且其占集成电路行业总销售额比例稳步提高。

数据显示,2021年1-9月我国集成电路设计业同比增长18.1%,销售额3111亿元;晶圆制造业同比增长21.5%,销售额为1898.1亿元;封装测试业同比增长8.1%,销售额1849.5亿元。其中集成电路设计行业发展势头尤其迅猛,多年来均保持高速增长。自2016年以来,集成电路设计业总规模已超过封装测试业,在集成电路产业中占比第一。

数据来源:CSIA、中商产业研究院整理

5.进出口情况

近年来我国集成电路行业发展快速,但与起步较早的发达国家相比仍有差距。我国集成电路市场短期内难以自给自足,依赖进口的情况,芯片国产化需求紧迫。根据海关总署及中国半导体行业协会数据,集成电路是我国第一大进口品类。

据海关统计,2021年1-9月中国进口集成电路4784.2亿块,同比增长23.7%;进口金额为3126.1亿美元,同比增长23.7%。出口集成电路2329.8亿块,同比增长28.4%;出口金额为1086.2亿美元,同比增长33.1%。

数据来源:海关总署、中商产业研究院整理

五、集成电路行业企业分析

1.上市企业分析

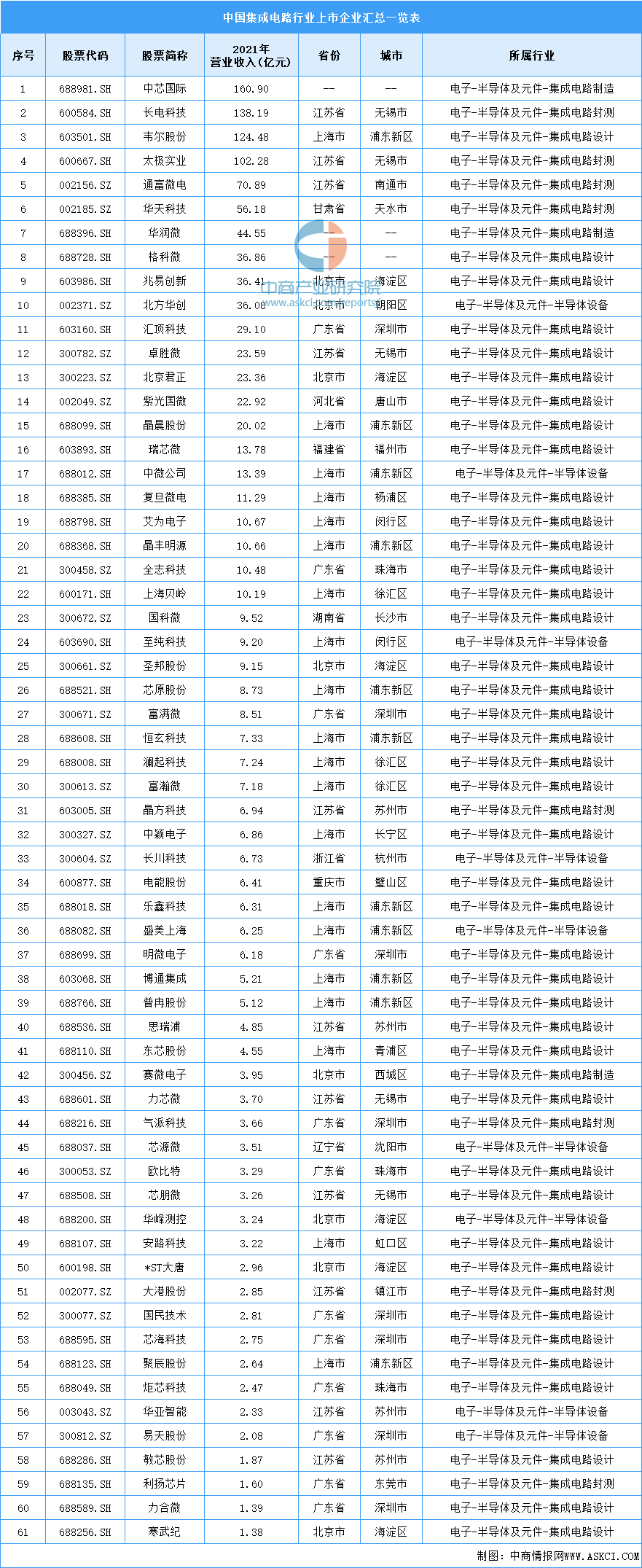

目前,我国集成电路行业约有61家上市企业,61家上市企业总营收达1193.51,按2021年上半年营收排列的话,位列前十名的企业分别为中芯国际、长电科技、韦尔股份、太极实业、通富微电、华天科技、华润微、格科微、兆易创新、北方华创,前十家企业总营收达806.84亿元,占总营收的67.6%。具体情况如下图所示:

资料来源:中商产业研究院整理

2.地区分布

从地区分布来看的话,上海占比较大,达32%;其次为广东占比达19%;江苏占比达18%;北京占比达13%。

数据来源:中商产业研究院整理

3.产业结构

从产业结构上来看,集成电路产业主要可分为集成电路设计、集成电路制造及集成电路封装测试三个部分。近年来,在集成电路行业整体规模得到较大扩张的同时,也推动了设计、制造、封测等子行业的共同发展。除了行业规模显著增长外,集成电路行业的产业结构也不断优化,附加值较高的设计环节销售额成为集成电路产业链中比重最大的环节,且其占集成电路行业总销售额比例稳步提高。

数据显示,近年来我国集成电路设计企业逐渐增多,行业发展速度加快,产业规模不断扩大。2020年我国集成电路设计市场规模占比最大,达42.7%。

数据来源:CSIA、中商产业研究院整理

六、重点企业分析

1.中芯国际

中芯国际集成电路制造有限公司(“中芯国际”,港交所股份代号:00981,上交所科创板证券代码:688981)及其子公司是世界领先的集成电路晶圆代工企业之一,也是中国内地技术最先进、配套最完善、规模最大、跨国经营的集成电路制造企业集团,提供0.35微米到14纳米不同技术节点的晶圆代工与技术服务。

中芯国际集成电路晶圆代工业务系以8英寸或12英寸的晶圆为基础,运用数百种专用设备和材料,基于精心设计的工艺整合方案,经上千道工艺步骤,在晶圆上构建复杂精密的物理结构,实现客户设计的电路图形及功能。

(1)营业情况分析

2020年中芯国际营收274.71亿元,同比增长24.8%;归母净利润43.32亿元,同比增长141.5%。2021年前三季度中芯国际营收253.71亿元,同比增长22.0%;归母净利润73.18亿元,同比增长137.6%。

数据来源:中芯国际、中商产业研究院整理

(2)经营情况分析

集成电路晶圆代工是中芯国际主营业务收入的主要来源,近年来,中芯国际集成电路晶圆代工营收持续增长。2020年中芯国际晶圆代工业务营收为239.89亿元,占2020年主营业务收入的88.9%,收入同比增长20.0%;光掩模制造、测试及其他配套技术服务收入总和为29.86亿元,占2020年主营业务收入的11.1%,收入同比增长102.3%。

数据来源:中芯国际、中商产业研究院整理

2.长电科技

江苏长电科技股份有限公司是全球领先的集成电路制造和技术服务提供商,提供全方位的芯片成品制造一站式服务,包括集成电路的系统集成、设计仿真、技术开发、产品认证、晶圆中测、晶圆级中道封装测试、系统级封装测试、芯片成品测试并可向世界各地的半导体客户提供直运服务。

1.营业情况分析

2020年长电科技营收264.64亿元,同比增长12.49%;归母净利润13.04亿元,同比增长1371.17%。2021年前三季度长电科技营收219.17亿元,同比增长16.81%;归母净利润21.16亿元,同比增长176.84%。

数据来源:长电科技、中商产业研究院整理

2.经营情况分析

2020年长电科技芯片封测263.47亿元,同比增长12.37%。毛利率15.34%,较上年增加4.25个百分点。先进封装产量368.11亿只,销量371.82亿只;传统封装产量311.72亿只,销量307.66亿只;测试产量91.87亿只,销量91.88亿只。

数据来源:长电科技、中商产业研究院整理

七、行业存在问题分析

虽然我国集成电路行业开始稳定发展,但我国集成电路行业相较发达国家仍有一定发展空间,表现在我国的集成电路行业的产业结构依旧不够合理,整体行业分散,技术和研发水平远落后于国际先进水平,主要表现在三个方面:

1.设计、制造和封装产值比例不合理

尽管近几年集成电路设计产业发展迅速,但我国集成电路设计业占全行业仅为43%,封装测试业占比为28%,而在世界范围内,集成电路设计的产值占比接近60%,集成电路封装测试环节的份额占比不到20%。总体而言,中国大陆地区集成电路行业仍集中在附加值和技术含量较低的产业链环节,未来将继续推进向设计、制造环节转型。

2.我国大陆集成电路企业结构相对分散,与发达国家相比结构不合理

目前大陆集成电路产业市场集中度相对较低。根据IC

CAD数据统计,中国前十大集成电路设计企业2019年的预估销售额合计占全行业产业规模的比例为50.1%,而在全球市场,2019年世界集成电路设计前十大企业营收额为679.97亿美元,占世界集成电路设计业总值984.2亿美元的69.1%。

从业态来看,集成电路产业具有技术密集和资本密集的属性,行业发展趋势有利于强者恒强。中国大陆地区集成电路行业市场集中度偏低的情况反映出国内集成电路企业的力量弱小,缺乏能够独立做大做强的领军企业。

3.我国集成电路产品自给率偏低

据中国海关数据统计,2021年1-9月中国进口集成电路4784.2亿块,同比增长23.7%;进口金额为3126.1亿美元,同比增长23.7%。出口集成电路2329.8亿块,同比增长28.4%;出口金额为1086.2亿美元,同比增长33.1%。

我国进出口逆差的绝对金额仍然处于较高水平,表明国内集成电路产品的自给率偏低的情况仍然没有得到明显改观。从进口集成电路的产品结构来看,除去进口大量单位价值很高的CPU以外,我们每年进口的集成电路中有相当一部分属于中低端产品。对于这部分市场,大陆本土的集成电路企业完全能够短时间内迅速渗透,与发达公司开展竞争,减少对境外市场的依赖。

八、未来发展趋势

1.工艺不断精进,设计制造环节加深产业联动

集成电路制造技术的先进与否直接决定了存储芯片的成本和性能。以NANDFlash产品为例,近些年来,随着集成电路技术不断推进,行业领跑企业凭借IDM模式下设计部门和制造部门的默契配合,已经完成了1xnm工艺存储芯片量产,降低了存储产品的单位成本,拓宽了存储产品的使用场景。在Fabless模式下,存储芯片设计公司为了提升产品制程,缩小与头部企业的差距,将会继续加深与晶圆代工厂的合作发展,双方共享研发能力、整合技术资源,形成标准的制造工艺流程,减少工艺对接的时间成本,提升存储芯片的流片良率与产品性能。

2.集成电路设计行业的产值比重将持续上升

集成电路设计行业是半导体产业链的核心子行业,技术门槛高,产品附加值高。近年来,随着集成电路设计行业的战略地位显现,我国集成电路设计企业逐渐增多,行业发展速度加快,产业规模不断扩大。据中国半导体行业协会(CSIA)统计,2021年1-9月中国集成电路产业销售额为6858.6亿元,同比增长16.1%。其中,设计业同比增长18.1%,销售额3111亿元。

3.集成电路产品将更微型化、集成化

随着终端产品的轻薄化需求及应用场景的复杂化,集成电路产品在功能稳定的同时,需要更小的体积及更少的外围器件。集成电路通过降低封装尺寸或集成不同功能的模块,能有效节省尺寸空间、实现更多功能。因此,微型化、集成化成为了集成电路重要的技术发展趋势。